この記事の目次

ふるさと納税とは

住民票のある地方自治体に「所得税」や「住民税」を収める代わりに、自分が選んだ地方自治体に寄付することができる制度です。そして、寄付した金額から2,000円を引いた額(寄付額が1万円の場合8,000円)が税金から還付される仕組みになっています。

一言で言ってしまえば「ふるさと納税という寄付をすれば、税金が控除され自己負担2000円で特産品がもらえる制度」、つまり「見返りのある寄付」です。

良いことだらけに見えますが、きちんと理解していないと損をすることもあるのでメリット・デメリットから申請方法も学んでいきましょう。

ふるさと納税の目的

ふるさと納税は地方振興が目的です。超高齢化社会と言われ、過疎化の進む地方自治体では人口の減少やそれに伴う経済の悪化により、税収が減っているのが現状です。

そこで「ふるさと納税」という形で寄付を募り、この問題を少しでも解決させようとしています。

お金が少しでも地方に回ることで地方の産業構造が良くなり、ライフスタイルが変わり、ストレスの少ない社会ができるかもしれません。

各地方自治体は返礼品に力を入れることによって寄付を得ることができ、寄付側は寄付以上の返礼品を得ることができるのでお互いにメリットのある制度となっています。

利用者はこれからも増えていく

総務省が出した2016年度のデータ(2015年1月1日から12月31日までの期間)では「ふるさと納税」を利用した人は130万人以上、寄付金は約1兆471億円、税金の控除額は約1兆円との結果が出ています。

2014年度のデータ(2013年1月1日から12月31日までの期間)では「ふるさと納税」を利用した人は13万人以上、寄附金は約141億円、税金の控除額は約60憶円だったので、2年間で利用者は10倍、寄付金は100倍にも増えたことになります。

参考:総務省 ふるさと納税ポータルサイト「ふるさと納税の実績額」

たった2年でここまで普及したふるさと納税ですが、申請が面倒だとここまでに利用人数にはならなかったでしょう。誰でもできるくらい申請が簡単ということです。

それではここからふるさと納税についての疑問を1つずつ解消していきましょう。

ふるさと納税ってどういう仕組み?手続きのやり方は?

ふるさと納税の仕組み

自分の好きな地域に寄付できる

私たちは収入に応じた「所得税」「住民税」を現在の住民票がある地域(住んでいる地域)に納めていますが、「ふるさと納税」という寄付をすることによって、税金を使ってもらう地域や用途を選ぶことが可能になります。

地方で育ったけれども、就職で東京都に出てきたとします。住民票を移した時点で税金は東京都に払う必要があります。このように、若者がどんどん地方からいなくなれば生まれ育った地域では財源が減り続け、財政難になるということもあり得るのです。

そこで、できた制度が「ふるさと納税」です。

税金を払う地域を選ぶことにより、地方の財政難を少しでも緩和させることが狙いとなっています。

ふるさと納税と聞くと、お世話になった町に納税するというイメージをさせるような言葉ですが、寄付する地方自治体は自分で選ぶことができるので、東京都出身で東京在住の方が「岩手県が好きだから」という理由で岩手県の自治体に寄付をすることも可能です。

税金から差し引かれる

寄付金ではありますが、所得税に関しては還付金として手元に戻り、住民税に関しては来年度の住民税が控除額の分だけ控除されるという形であなたに還元されるのです。

手続方法

何だか手続きが面倒かも?と感じるかもしれませんが、インターネットで商品を購入する手続きと大差ないので、とても簡単です。

寄付する自治体を選ぶ

地方自治体がどんな返礼品を用意しているかも、自分で一つひとつ調べる必要はなく、まとめてくれているサイトがたくさんあるので、まずはそこで気になる自治体や気になる商品を決めましょう。

商品の注文

寄付する自治体を決めれば、あとは必要事項を記入して届くのを待つだけなので、「納税」という難しいことは考えずに「商品の注文」という感覚でできます(返礼品の届く時期は選んだものによって様々なので、確認しておきましょう)。

書類は保管

返礼品とは別に(同時の場合もあります)届く確定申告に必要な書類がありますので、大事に保存しておいてください。

確定申告もしくはワンストップ制度

役所に「ふるさと納税をしましたよ」という証明として確定申告を行います。2015年には「ふるさと納税ワンストップ特例制度」という制度ができ、条件を満たせば確定申告も必要がなく、書類を提出するだけになるので、さらに簡単にふるさと納税ができるようになりました。

手続きのステップは意外と少ないので、難しいこと面倒なことをするのは…と思っていた方でも簡単にできます。

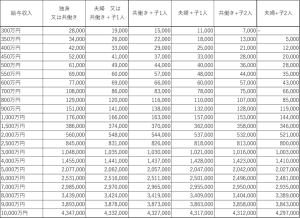

控除額の目安と限度額の計算方法(住民税・所得税)

ふるさと納税をする上で限度額を知ることはとても大切です。なぜなら、控除される上限が28,000円なのに寄付を10万円してしまってはお得どころか大損になるからです。

では、収入、家族構成から算出された控除額の目安を見てみましょう。

※「共働き」は、配偶者の給与収入が141万円以上の場合

※「夫婦」は、ふるさと納税を行う方本人が配偶者控除を受けている場合

※子どもが高校生で「16歳から18歳の扶養親族」、大学生で「19歳から22歳の特定扶養親族」などによっても変動する

参考:総務省 ふるさと納税ポータルサイト(全額控除されるふるさと納税額(年間上限)の目安)

あくまでも上記は目安なので、正確な額を知る必要があります。

制度を使いこなすために、控除額の、計算方法を一緒に勉強しましょう。

まずは住民税の所得割額の計算

住民税の所得割額=(課税所得+5万円)×10%-調整控除

住民税の所得割額が計算できれば

(住民税の所得割額×20%)÷(90%-所得税率)+2,000円

この式だけ見ると少し難しそうに見えるので、実際に計算してみます。

課税所得が100万円の人は約2万6000円

住民税の所得割額=(100万円+5万円)×10%-2500円=10万2500円

(10万2500円×20%)÷(90%-5%)+2,000円=2万6117円

ふるさと納税の限度額は約2万6000円になります。

控除額計算の注意点

ふるさと納税で受けられる控除は、すでに支払っている、または支払うことになっている税金から差し引きます。以下の項目に該当する場合は、ふるさと納税で控除できる限度額が変わってしまう可能性があります。

住宅ローン控除や医療費控除など、ふるさと納税以外でも税金の控除を受けている場合

全体の控除額は決まっているので他の控除も受ける場合は

(控除限度額-住宅ローン控除-医療費控除)=ふるさと納税で控除できる額

になります。

自営業の方やフリーランスの場合

1年間の所得は、1月1日から12月31日までの所得が確定しないとわかりません。会社員で毎月の給与などからある程度の所得がわかる方と違い、その年によって所得が異なるので想定していた額よりも少なければ控除額も変わってしまいます。

もちろん、会社員の方でも怪我や病気で所得が減ったり、退社してしまったり状況によっては控除額が変わることがあるので注意しましょう。

家族構成が変わる場合

家族構成によって、扶養人数が変わるので寄付上限額も変わります。新しく子供が生まれた、ご両親と同居することになって扶養家族が増えたなど、家族構成が変わる方はあらかじめ予想しておきましょう。

毎年確認を

環境が変われば控除額も変わるので、昨年はいくらだったから今年も同額と考えず、毎年計算するようにしましょう。

ふるさと納税をした場合の確定申告・年末調整

確定申告

「ふるさと納税ワンストップ特例制度」で確定申告が不要になりました。

以前までは、寄付した際に受け取る書類を確定申告の際に利用する必要がありました。

この、確定申告という「耳にするけれどよくわからないもの」が面倒だからやりたくないと感じていた方も多いかもしれません。

しかし、2015年4月1日以降のふるさと納税に関しては、ある特定の条件を持つ人以外は新しい制度を利用できるようになり、一層ふるさと納税を利用しやすくなりました。

ふるさと納税で確定申告不要になる条件

- まったく収入がない

- 1箇所からの給与収入だけしかない

- 給与以外の所得が20万円以下

- 公的年金が400万円以下

- 寄付先の自治体が5箇所以内(6回以上の寄付でも、寄付する自治体が5箇所以内なら可能)

上記に該当する方は確定申告をしないでふるさと納税の控除を受けることができます。

この場合は、「ワンストップ特例制度申請書」をふるさと納税した自治体に送付します(ワンストップ特例制度申請書は、自治体のサイトからダウンロード、もしくは自治体から郵送してもらいます)。そうすると、翌年の住民税が自動的に控除されるので、あとは自治体から特産物や特典が来るのを待つだけです。

ここで一つ注意点があります。「ふるさと納税ワンストップ特例制度」の申請期日は意外と早いので後回しにしないようにしましょう(2017年分は2018年1月10日)。

間に合わなかった場合にもふるさと納税が全く無駄になるわけではありません。少し手間は増えますが、確定申告をすれば控除を受けることができるので確定申告の手続きを行いましょう。

確定申告をする場合

上記の「確定申告不要になる条件」を満たしていない場合は確定申告が必要になります。

ふるさと納税を申し込むと「寄附金受領証明書」が届くのでそれを確定申告するまで保管しておきましょう。届く時期は各地方自治体によって違うので不安な方は問い合わせて確認してみてください。

確定申告に必要なもの

- 地方自治体から発行される「寄附金受領証明書」(紛失してしまった場合、再発行は可能ですが、時間を要する場合もある)

- 勤務先からの源泉徴収票

- 通帳(還付金の振込口座)

- マイナンバーが分かるマイナンバーカード等(マイナンバーカードを持っていない場合、番号確認書類と持ち主を確認するための身元確認書類が必要となる)

- 印鑑(シャチハタ以外)

上記を準備して必要な書類を書くだけなので、意外と簡単に確定申告ができます。

確定申告を行うと、寄付金から自己負担分を差し引いた額の税金の控除を受けることができます。例えば10,000円のふるさと納税を申し込んだ場合、そのうちの約2,000円が自己負担だとすると、約8,000円分の控除となります。

ただ、この金額の全てがの自分の口座に振り込まれるわけではなく、還付されるのは所得税分のみです。住民税は納税が翌年になるので、その納税額から減額されます。

また、確定申告の期限は、寄付をした次の年の3月15日になります。

確定申告が終われば1、2ヵ月後に所得税からの還付、翌年6月に住民税から控除額が引かれた額が記載された「住民税決定通知書」が届くので、あとは待つだけです。

年末調整

確定申告とよくセットにされがちな年末調整ですが、結論だけいうと、ふるさと納税と年末調整は全く関係がありません。

保険の控除申請などは年末調整で行いますが、ふるさと納税に関しては確定申告のみで所得税。住民税の控除が受けられるので安心してください。

ふるさと納税のメリット

ふるさと納税はメリットもありますが、もちろんデメリットもあります。損をしないためにもここでメリット・デメリットについて確認していきしょう。

実質の負担は2,000円だけ

自分の控除額を正しく理解して寄付を行えば実質負担は2,000円だけです。最大控除額が50,000円であれば、50,000円を寄付することで48,000円の控除を受けることができます。50,000円以内の寄付、例えば30,000円の寄付を行えば控除は28,000円となりなす。

ふるさとでなくても可能

自分の好きな地方自治体に納税ができるので、好きな場所、気になるお礼の品で選ぶことができます。災害があった地方など、直接被災地に行って何かをすることが難しいという人も多いと思いますが、被災地に寄付をすることによって手助けをすることも可能です。

複数の自治体に寄付できるので、寄付を分散させることも可能です。

特産品がもらえる

最大控除額で収まる額の寄付をすれば2,000円で寄付を行った地方自治体からと返礼品である特産品を堪能することができます(返礼品を設けていない地方自治体もあります)。

使い道を指定できる

納税(寄付)したお金は、使い道をある程度指定することもできます。私たちが普段支払っている税金に対しては「このお金は○○に使ってください!」というような指定はできませんが、ふるさと納税は使い道が指定できます。

「子供たちのため」、「高齢者のため」、「社会インフラ整備のため」など関心がある分野に指定して使ってもらえるので、納税をする側としても安心です。

高校の授業料が安くなる場合がある

高校の授業料無償化制度には住民税の額が関わっているので、ふるさと納税で住民税が安くなると、就学支援金の金額なども変わってくるので、子どもがいる家庭は高校の授業料負担額がかなり変わるので要チェックです。

ふるさと納税のデメリット

ふるさと納税は税金が減らせて、特産品や特典もらえる!というメリットに目が行きがちですが、デメリットもきちんと把握しておきましょう。

控除は次の年の住民税

ふるさと納税で寄付をしても税金が控除されるのは次の年の住民税なので控除されるタイミングが遅いのでお金の支払が先になります。

もともと税金がかかっていない場合には控除されない

ふるさと納税はあくまでも「税金から控除される」ので、税金がかかっていない人が制度を使うことはできないので気をつける必要があります。

手間がかかる

確定申告しなくてもいい制度「ワンストップ特例」ができたものの申請書の提出は必要なので、面倒で申請を忘れていた、とならないように注意が必要です。

返礼品は一時所得扱い

特産品をもらうと、一時所得の対象になり税金がかかることがあります。一時所得は50万円まではかかりませんので、ふるさと納税の特産品だけでは対象になることはありません。

しかし、他の一時所得と合算しないといけないため、ふるさと納税に特産品が10万円、他の一時所得が45万円であった場合、50万円を超えてしまいます。

これらのメリット、デメリットをきちんと把握して上手にふるさと納税を活用しましょう。

ふるさと納税についていかかがでしたか?

地方を盛り上げることができる、特産品が貰える、自分が納めた税金の使い道を指定できるなど、どこに魅力を感じるかは様々ですが、これらがちょっとした申請だけで手にすることができると思うとワクワクしませんか?

意外と簡単でメリットがたくさんあるので今まで難しそうと思っていた方もぜひチャレンジしてみてください。